Der Goldpreis hat die Gold-Maginot-Linie bei 1.350 $ durchbrochen. Goldeigentum darf man nicht als Investment begreifen, sondern als Vermögensschutz gegen ein hinfälliges Finanzsystem und eine bankrotte Weltwirtschaft. Die Zentralbanken werden bald panisch.

Goldpreis durchbricht Maginot-Linie

Endlich ist es passiert. Auch wenn es ganze 6 Jahre dauerte – die Gold-Maginot-Linie bei 1.350 $ ist durchbrochen! In diesem Fall war der Widerstand deutlich stärker als der ursprünglich französische im 2.Weltkrieg; die Deutschen brauchten weniger als ein Jahr, um ihn 1940 zu durchbrechen. Aber wir dürfen Folgendes nicht vergessen: Der steigende Goldpreis ist ein Warnsignal für die kommende Wirtschaftskrise.

In meinem Artikel vom 14.Februar schrieb ich: “Niemand darf glauben, dass diese Linie halten wird! Es ist extrem wahrscheinlich, dass diese Linie im Jahr 2019 klar durchbrochen wird, und höchstwahrscheinlich in den kommenden drei Monaten.“ Der Durchbruch brauchte vier Monate, ich war also einen Monat drunter.

Trotzdem musste es passieren. Im Artikel schrieb ich auch: „Sobald diese Linie durchbrochen wurde, ist die Korrektur endlich vorbei und wir befinden uns auf dem Weg zu neuen Hochs und weit darüber hinaus.“

Und an diesem Punkt stehen wir heute. Der Durchbruch hat endlich stattgefunden, und ich bezweifle, dass die 1.350 $-Marke zu meinen Lebzeiten noch einmal deutlich nach unten durchbrochen wird. Die 6-Jahre-Widerstandslinie ist jetzt zu einer extrem starken Unterstützungslinie geworden.

Ja, Gold wird rasch auf 1.650 $+ steigen – auf seinem Weg zu neuen Hochs und weit darüber hinaus. Ich habe es schon häufig geschrieben: Wir werden Stände sehen, die sich heute keiner vorstellen kann.

Gold-Rallye hat kaum begonnen

Die Rallye bei den Edelmetallen hat gerade erst angefangen. Seit dem 30. Mai hat sich Gold um 125 $ nach oben bewegt, doch Silber hängt weiterhin zurück – das Gold/Silber-Verhältnis steht bei über 92, ein neues Hoch in diesem Jahrhundert. Die Papier-Shorts kämpfen verzweifelt darum, das weiße Metall am Boden zu halten. Natürlich werden sie diesen Kampf letztlich verlieren, auch wenn das Verhältnis sogar noch ein wenig steigen könnte, bevor hier die Wende einsetzt.

Sobald diese kommt, wird der Silberpreis explodieren, auch wenn das Verhältnis bis dahin noch ein wenig steigen können. Sinkt das Verhältnis auf die Marke von 30, wie im Jahr 2011, dann wird Silber dreimal so schnell steigen wie Gold. Wenn Gold 2.000 $ erreicht, müsste Silber 66 $ erreichen. Doch das ist nur der Anfang. Nicht vergessen: Silber ist extrem volatil und nichts für zartbesaitete Wesen.

Platin hat sich Gold noch nicht angeschlossen, es hängt nahe der 2004 und 2008 markierten Tiefstände fest. Irgendwann wird Platin abheben und wahrscheinlich deutlich schneller als Gold (Wahrscheinlich wird Gold euch retten und nicht Atlas).

Dollar: Aufbruch zur Reise ins Verderben

Jetzt scheint auch der Dollar seinen Reise auf null begonnen zu haben. Es wird auf jeden Fall nicht von einem Tag auf den anderen passieren, doch eines ist garantiert: In den nächsten Jahren werden wir das Ende des Dollars und seines Reservestatus erleben.

Gold ist kein Investment, sondern Vermögensschutz

Viele schlaue Anleger reden jetzt über Gold und dessen Potential deutlicher Preissteigerungen, so wie ich es oben getan habe. Allerdings dürfen wir nicht außer Acht lassen, dass wir Goldeigentum nicht als Investment begreifen, sondern als Vermögensschutz gegen ein hinfälliges Finanzsystem und eine bankrotte Weltwirtschaft.

Gold wird nicht zwecks kurzfristiger Wertsteigerung gehalten, sondern als Versicherung gegen massive Risiken, die wir im System sehen. Wir haben kein Gold, um Preisbewegungen mitzunehmen. Gold ist stattdessen die Konsequenz unserer Analyse des globalen Risikos, das sich auf Extremständen befindet.

Wie viele ungeduldige Goldeigentümer freuen auch wir uns über die Preisbewegungen, doch Folgendes dürfen wir dabei nicht vergessen: Der sehr steile Aufstieg des Goldes, den wir erleben werden, ist ein Warnzeichen dafür, dass weltweit sehr schwierige Zeiten auf uns warten, wie ich schon häufig erläutert habe. Natürlich will ich kein Spielverderber sein, also genießen wir diese erste richtige Rallye.

Die Illusion ist vorbei und die dunklen Jahre sind angebrochen

Wir sollten uns gleichzeitig darüber im Klaren werden, dass für uns in der nächsten Phase die Dunklen Jahre anbrechen, über die ich in der Vergangenheit schon geschrieben habe.

Die Dunklen Jahre sind die Folge einer Welt, die seit Jahrzehnten über ihre Verhältnisse gelebt hat, im Glauben, dass Kredit und geschöpftes Geld Wohlstand bringen können. Wir werden bald erleben, dass all das eine Illusion gewesen ist, die sich schmerzlich in harte Wirklichkeit verwandeln wird. Das bedeutet: eine Implosion der Schuldenmärkte und auch aller schuldenfinanzierten Blasen-Assets.

Das größte Risiko ist der 1,5 Billiarden $ schwere Markt für Derivate, der sich irgendwann in Rauch auflösen wird. Diese Derivate funktionieren nur in Bullenmärkten, wenn Liquidität im System ist. In den kommenden Bärenmärkten wird es aber keine Liquidität geben, und die Derivateblase wird implodieren, da Gegenparteien nicht nur ausfallen, sondern auch verschwinden werden. Auf der Gegenseite dieser Derivategeschäfte, die zu den massivsten Kassenschlagern der Banker zählen, wird es niemanden mehr geben. Ich werde noch zur Deutschen Bank kommen – als Beispiel für die kommende Derivatekatastrophe.

Weist Venezuela den Weg?

Die Auswirkungen der kommenden globalen Finanz- und Wirtschaftskatastrophe wird Menschen auf der ganzen Welt stark prägen. Wir brauchen nur nach Venezuela schauen, um zu verstehen, was passiert, wenn einem fehlgeleiteten Land das Geld ausgeht und es, beim nutzlosen Versuch, die eigene Verfehlungen zu berichtigen, die Druckerpressen anwirft.

Die Mehrheit der Venezolaner hat kein Geld, nicht genug Nahrung, Wasser oder Treibstoff und auch keine Medizin. Bis Ende 2019 werden 5 Millionen verzweifelter Venezolaner aus dem Land geflohen sein. Dies hat wiederum Auswirkungen auf Nachbarländer wie Kolumbien, Peru, Chile, etc., welche kaum Kapazitäten für Flüchtlingshilfe haben. Dieses Problem wird natürlich deutlich größer werden, sobald es global wird, und die meisten Länder werden in der gleichen Situation stecken – sprich keine Möglichkeiten, den eigenen Nachbarn zu helfen (Wenn der Währungs-Crash kommt: „Gold wird deutlich steigen“).

Verlautbarung der Fed war Auslöser, nicht Ursache

Also: Was kommt als nächstes? Es gibt immer Impulse, die das Unausweichliche auslösen. Die jüngste Gold-Rally wurde natürlich nicht durch die Verlautbarungen der Fed verursacht. Es wäre ohnehin passiert. Die Fed war nur der Auslöser. Gold war bereit für eine Rally, und dann gibt es immer einen Impulsgeber oder eine Ausrede, an der die Medien alles festmachen können.

Die Märkte werden in den kommenden Monaten extrem volatil sein. Der US-Aktienmarkt befindet sich in seiner finalen Hurra-Phase, in der alle Nachrichten gute Nachrichten sind. Potentiell sinkende Zinssätze wegen einer sich abkühlenden Wirtschaft müssten sehr negativ für Aktien sein – nicht aber in dieser finalen euphorischen Phase. US-Aktien und die globalen Märkte schließen jetzt noch ihre finalen Aufwärtsbewegungen ab, bevor ein langfristiger, säkularer Bärenmarkt einsetzt. Die Verluste könnten in den nächsten Wochen einsetzen oder vielleicht noch 2-3 Monate brauchen. Während der gesamten Verlustphase dürften wir Kursrückgänge von effektiv 90 % erleben, wie schon 1929-31.

Wenn der Bärenmarkt bei Aktien ernsthaft beginnt, werden Investoren anfänglich noch bei Kursrückgängen zukaufen, doch bald schon werden die Investoren von einem anhaltenden Bärenmarkt überrascht werden. Wenn die Crash-Phase einsetzt, werden sich Euphorie und Optimismus in Dysphorie und extremen Pessimismus verkehren. Persönlich habe ich das Anfang der 1970er in Großbritannien miterlebt; damals dachten wir, der Abschwung würde nie enden.

Zentralbanken werden bald panisch

Angesichts wirtschaftlicher Abkühlung und eines unter Druck stehenden Finanzsystems befinden sich jetzt alle Zentralbanken in einem Zinssenkungsmodus. Es wird erwartet, dass die Fed innerhalb der nächsten 12 Monate 4 Leitzinssenkungen vornehmen wird. Und Draghi stellte gerade klar, die EZB stehe bereit und habe eine Stimulus-Strategie im Ärmel.

Er deutete an, weitere Zinssatzsenkungen seien „Teil unseres Instrumentariums“ wie auch zusätzliche Asset-Ankäufe, sprich QE. Kuroda von der Bank of Japan ist bereit, den anderen beiden Geldschöpfern zu folgen; er äußerte sich dazu folgendermaßen: „Sollte die Wirtschaft an Schwung verlieren, werden wir natürlich, in Hinblick auf unser Preisziel, ohne zu zögern eine weitere Ausweitung der Stimuli in Betracht ziehen.“

Da haben wir es: eine voraussichtliche, koordinierte Aktion der Zentralbanken, um einer kränkelnden Weltwirtschaft weitere Stimuli zu verabreichen. Und wir wissen auch warum: Die Weltwirtschaft kühlt sich deutlich schneller ab, als die Zentralbanker je zugeben würden. Natürlich wissen sie, dass der nächste Abschwung auch zum vollständigen Wertverfall vieler schlechter Schulden führen wird. Man denke nur an jene 1,2 Billionen $ in Unternehmensschulden mit Junk-Status in den USA. Oder an die Verschuldung Chinas, die in diesem Jahrhundert von 2 Billionen $ auf 40 Bio. explodierte, oder an die Schulden Italiens, die bei 145 % des BIP liegen.

Oder die Schulden Japans in Höhe von 1,1 Billiarden Yen – 235 % des BIP –, davon 70 % im Eigentum des japanischen Staates, der der einzige Käufer von Neuemissionen ist. Selbst bei knapp 0 % Verzinsung kann sich Japan noch nicht einmal die Zinskosten leisten, ohne sich dafür neu zu verschulden. Wie ich schon seit einiger Zeit sage: Die japanische Wirtschaft wird im Pazifik versinken, zusammen mit dem Yen. Ich könnte weitere Beispiele bringen, denn kein einziges Land befindet sich noch in einer stabilen wirtschaftlichen Lage (Der IWF bereitet ein Goldverbot vor).

Die Deutsche Bank: Die Kränkeste von allen?

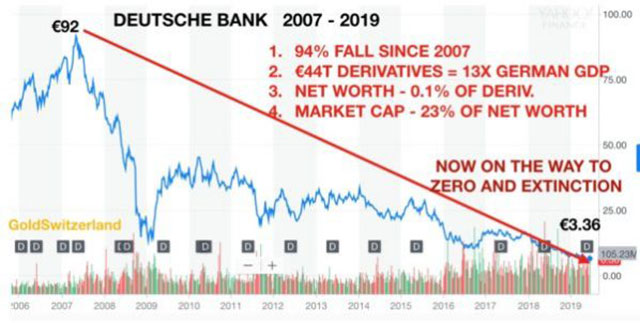

An dieser Stelle nun die Deutsche Bank – die DB –, einfach als Beispiel für eine bankrotte Bank und potentiellen Auslöser der nächsten Finanzkrise. Man braucht sich nur den Aktienkurs anschauen, er sagt alles. Seit 2007 hat der DB-Aktienkurs 94 % verloren. Und eine Aktie, die nur 6 % ihres Wertes halten konnte, wird praktisch unter Garantie auf NULL sinken.

Es ist allein eine Frage der Zeit. Da die DB eine der größten Banken der Welt ist, würde das nicht ohne Folgen für das globale Bankensystem bleiben. Die DB ist ganz einfach „too big to fail“. Sie ist allerdings auch zu groß, um zu überleben. Gerade mit ihrem kranken Bilanzbild. Die DB ist eine globale Bank und auch Teil des deutschen Establishments. Folglich wird sie weder von der deutsche Regierung, noch von der Fed oder anderen Zentralbanken ohne vorherige massive Anstrengungen fallengelassen werden.

Doch wie kann die DB überleben mit einer Bilanz, die selbst den gerissensten Abzocker neidisch machen würde?

Grundkapital und Reserven der Bank betragen 54 Milliarden EUR, und das entspricht 1,8 % der Gesamtaktiva. Ein Kreditverlust von 2 % würde also zur Insolvenz der Bank führen. Und sie werden von Glück reden können, falls die Kreditverluste bei nur 20 % liegen.

Doch Moment mal, jetzt kommen auch noch Derivate in Höhe 44 Billionen EUR hinzu. Das Eigenkapital der DB deckt nur 0,1 % der Derivate ab. Ein Verlust von nur 0,1 % im Derivateportfolio der Bank reicht, um die Bank in den Bankrott zu stürzen.

Nun würde das DB-Management, wie es auch bei allen anderen Banken der Fall wäre, aber argumentieren, dass die Netto-Belastung im Derivategeschäfte nur bei einem Bruchteil jener 44 Billionen EUR liegen würde. Nicht mit einkalkuliert ist aber Folgendes: Bei einem Ausfall der Gegenpartei bleibt Bruttorisiko eben Bruttorisiko. Also kein netto, keine Saldierung. Zudem wird es in einem Bärenmarkt, wie oben schon erklärt, beim Versagen von Derivaten weder Liquidität noch Käufer geben.

Und diese Bank, deren Vorstand behauptet, sie sei als laufendes Unternehmen 54 Milliarden EUR wert, wird vom Aktienmarkt mitnichten als ein laufendes Unternehmen betrachtet, denn sein Marktwert liegt bei nur 13 Milliarden EUR oder bei 23 % der Wertvorstellungen des Vorstands. Hmmm!

Die DB ist eine der schlimmsten Banken, doch wenn die Finanzkrise Einzug hält, wird man feststellen, dass die meisten Banken in ernsten Schwierigkeiten stecken. Unbegrenzte Geldschöpfung ist nicht mehr weit weg, und mit ihr kommen Hyperinflation und Zinssätze, die nicht mehr negativ oder bei 0 %-2 % liegen, sondern im Zehnerbereich oder darüber (Italiens Salvini will Goldreserven der Zentralbanken konfiszieren – bereitet Trump einen neuen Goldstandard vor?).

Was wird Auslöser der nächsten Krise sein?

Die nächste Finanzkrise wird wahrscheinlich im Herbst 2019 beginnen. Sie wird eine Fortsetzung der Krise von 2006-09 sein, welche nie gelöst, sondern nur aufgeschoben wurde. Dieses Mal startet die Welt mit 240 Billionen $ Schulden, oder aber dem Doppelten der Stände von 2006. Zudem ist das Risiko seit damals exponentiell gestiegen.

Der Impulsgeber für die kommenden Katastrophe in der Weltwirtschaft kann von überall her kommen – Deutsche Bank, US-Junk-Bonds oder Japan. Welcher Impuls es auch sein wird, es wird Panik am Markt entstehen, wobei Vertrauen verpufft und Angst Einzug hält (Krisenvorbereitung: Rekord – Russland tauscht Dollar gegen Gold im großen Stil).

Jetzt ist es an der Zeit, sich darauf vorzubereiten. Bald wird es dafür zu spät sein. Physisches Gold sollte Teil jeder Vermögenserhaltungsstrategie sein.

Literatur:

Die Unersättlichen: Ein Goldman-Sachs-Banker rechnet ab

Wehrt Euch, Bürger!: Wie die Europäische Zentralbank unser Geld zerstört

Wer regiert das Geld?: Banken, Demokratie und Täuschung

Quellen: PublicDomain/goldreporter.de am 04.07.2019

Mainstream Dreckspresse will den 100-Euro-Schein las Nächstes abschaffen

https://www.handelsblatt.com/meinung/kommentare/kommentar-der-100-euro-schein-ist-ein-problem-und-gehoert-abgeschafft/24515394.html?ticket=ST-3469716-v5E1pZMqTxfLbZuR9Ydw-ap6